![]()

Este 2017 no nos hemos visto afectados por cambios en la normativa contable, con efectos sobre la dotación para amortizaciones, ni enla normativa tributaria,que afecten a los límites y asu deducibilidad, pero sí haremos un repaso a los principales cambios ocurridos en 2015 y 2016. A continuación, hacemos un pequeño recordatorio de los puntos más significativos a tener en cuenta a la hora de aplicar la amortización de los bienes del activo.

Amortización del Inmovilizado Material e inversiones inmobiliarias

Con la ley 27/2014, de 27 de noviembre del Impuesto de Sociedades se introdujo una nueva Tabla de amortización de los elementos del inmovilizado material, que agrupaba las diferentes tablas de los diferentes sectores económicos y clases de elementos, reduciendo de este modo 600 elementos amortizables en no más de 30 actualmente.

Este tratamiento afectaba a los ejercicios iniciados a partir del 1 de enero de 2015.

Así los contribuyentes en Estimación Directa Simplificada aplican Tabla simplificaday los contribuyentes en Estimación Objetiva aplican la Tablade la Orden de Módulos.

Respecto a la amortización de los bienes anteriores, había que revisar el porcentaje y adaptarlos a la nueva vida útil.

Destacamos:

- Se estableció libertad de amortización para los elementos nuevos con valor unitario inferior a 300 euros, con un límite global de 25.000 euros para todas las entidades.

- Los incentivos fiscales para las PYMES:

- Se mantuvo la amortización acelerada de los elementos nuevos afectos a actividades económicas.

- Se eliminó amortización acelerada (triple) objeto de reinversión y afectos a explotaciones económicas.

Amortizaciones intangibles

Los cambios establecidos, para los ejercicios iniciados a partir del 1 de enero de 2016, desde el punto de vista:

Contable: los elementos de intangible pasan a ser de vida útil definida y sujetos a amortización y, en caso de que no se pueda estimar, se amortizará en el plazo de 10 años.

Fiscal: se amortizaránatendiendo a su vida útil, y cuando ésta no se pueda estimar de manera fiable, será deducible con el límite anual máximo de la veinteava parte (5%) de su importe.

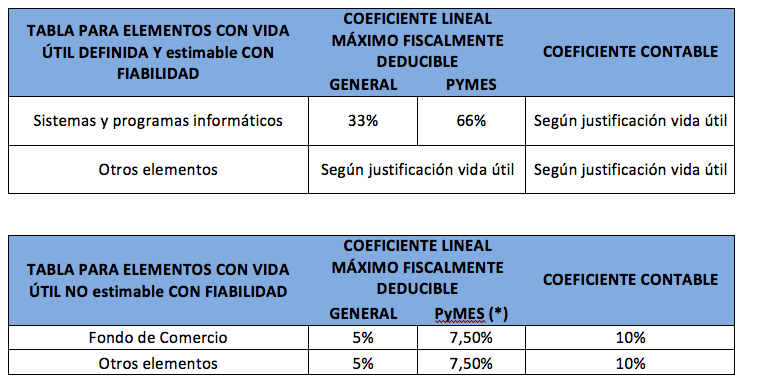

Las Tablas de amortización a aplicar por el inmovilizado intangible son las siguientes:

(*) Las empresas de reducida dimensión que puedan aplicar los incentivos fiscales en adquirir inmovilizado intangiblenuevoy afectarloa una actividad económica, podrán deducirse el 150% del límite del 5%, es decir, un 7,5% (art. 103.5 LIS).

En el caso de los intangibles con vida útil no estimable con fiabilidad y que se amortizan en 10 años, la diferencia entre criterio fiscal y contable generará diferencias temporarias.

Respecto a la amortización de los bienes con vida útil indefinida que no se amortizabano no se deducía fiscalmente dicha amortización, adquiridos antes del ejercicio 1 de enero de 2016, aplicaron uno de estos métodos para adaptarse a la nueva normativa:

- Prospectivo: el valor neto a 31 de diciembre 2015 se amortizará en 10 años siguientes o,

- Retrospectivo: la amortización de 10 años se podrá registrar contra reservas desde la fecha de adquisición.

Destacamos:

- Se mantiene el deterioro contable de los intangibles y la irreversibilidad del deterioro del fondo de comercio, que no serán fiscalmente deducibles desde los períodos impositivos iniciados a partir del 1 de enero de 2015.

- Contablemente la reserva del fondo de comercio ya no es obligatoria y se reclasificó como reservas voluntarias.

Consideraciones

Recordemos pues, contablemente, se aplicará el tipo o método de amortización que recoja mejor el deterioro temporal de cada elemento, teniendo en consideración su vida útil. Para que la amortización sea fiscalmente deducible, debe estar contabilizada.

Aconsejamos, a ser posible, proceder a aplicar los porcentajes de amortización publicados, tanto contable como fiscalmente, y evitar así las diferencias entre amortizaciones contables y fiscales que precisarán de un meticuloso seguimiento, eso sí, siempre y cuando no se altere la imagen fiel de sus estados financieros y la variación del resultado no pueda perjudicar a la empresa ante socios o terceros.

SEGUEIX-NOS