Los costes fiscales y de gestión varían según la forma en que se adquiera el inmueble

Son muchas las personas no residentes que cada vez se muestran más interesadas en hacer inversiones inmobiliarias en España, bien para uso propio o para alquilar. De entre ellas, comienza a ser considerable el volumen de residentes fuera del Espacio Económico Europeo (Unión Europea, Islandia y Noruega). En ocasiones, la compra de inmuebles tiene por objetivo conseguir el denominado golden visa (permiso de residencia vinculado a la adquisición de inmuebles por un valor superior a los 500.000 euros) y, en otras, destinar el inmueble a periodos vacacionales o al alquiler, ya sea turístico o fijo.

Cualquier cambio de nombre de un inmueble conlleva significativos costes fiscales y de gestión, con lo cual es importante que, en la medida de lo posible, se defina a priori si los inmuebles se adquirirán a título personal o si compensa hacerlo a través de una sociedad mercantil española.

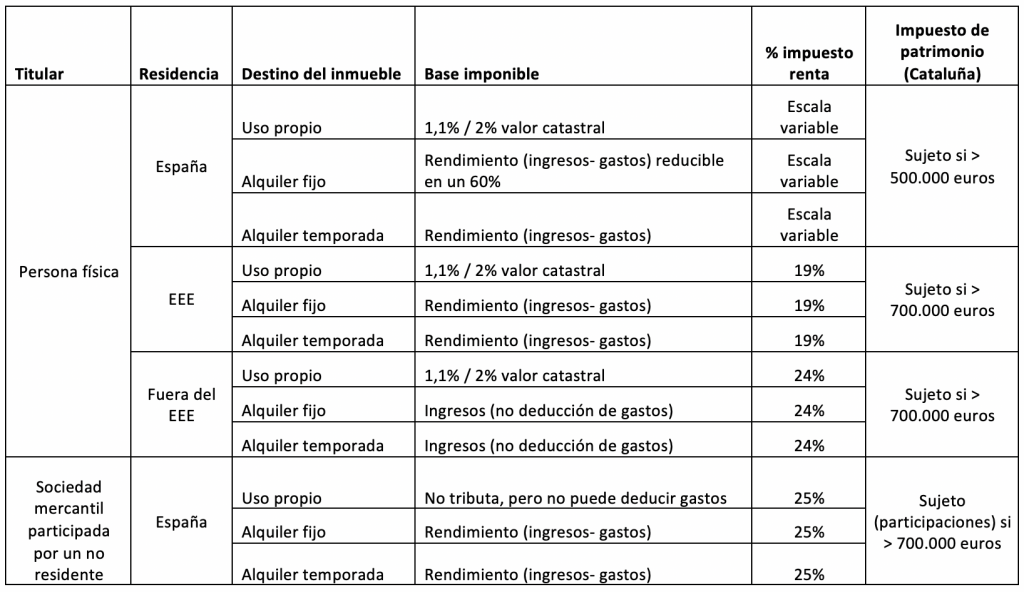

Es aquí donde la casuística se multiplica, por lo que a continuación resumimos las principales obligaciones fiscales de los no residentes en función de la manera en que canalicen las inversiones:

*Nota: cabe destacar que este esquema de tributación variará si para el contribuyente el arrendamiento tiene la consideración de actividad económica, para lo cual deberá cumplir determinados requisitos

Por lo que respecta a la venta de inmuebles situados en España, la tributación también variará en función de si el inmueble es titularidad de una persona física o de una sociedad mercantil, pero la tributación de la operación se deberá analizar de manera global caso por caso, pues son varias las circunstancias que se han de tener en cuenta, como por ejemplo la existencia de pérdidas previas potencialmente compensables.

Por último, hay que recordar que, en caso de que se adquiera la residencia fiscal española (por ejemplo, pasando en España más de 183 días durante un año natural), nace para el extranjero la obligación de declarar anualmente los bienes y derechos de los que sea titular en el extranjero, a partir de determinados límites (Modelo 720), siendo a día de hoy muy elevadas las sanciones derivadas del incumplimiento de dicha obligación.

En cuanto a la problemática del Brexit, según informa la Agencia Tributaria, todavía no está establecido ningún régimen transitorio ni solución para los ciudadanos residentes en el Reino Unido que posean propiedades en España. Entendemos que habrá que esperar al momento en que se concrete de manera efectiva la salida del Reino Unido de la Unión Europea.

Por lo tanto, cualquier inversión inmobiliaria a realizar en España por parte de no residentes deberá ser analizada previamente por expertos fiscales para optimizar la tributación en función de las variables analizadas anteriormente. Por el contrario, lanzarse a una inversión sin asesoramiento previo puede encarecer significativamente la fiscalidad y hacer muy costosa su futura reorganización.

SEGUEIX-NOS