![]()

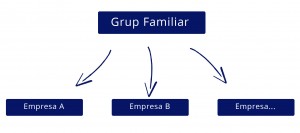

En moltes ocasions ens trobem grups empresarials familiars que es materialitzen en diverses societats, cadascuna de les quals desenvolupa un negoci diferent, i que estan controlades per les mateixes persones (grup familiar), tal com es veu al següent gràfic:

Sovint, quan els negocis de les societats del grup tenen excedents de tresoreria, aquests no són trets de la societat, en molts casos per evitar els costos fiscals d’incorporar aquestes rendes al patrimoni particular del propietari. O bé es realitzen inversions no empresarials (immobles, inversions financeres) a nom de la societat que ha generat els fons, i que queden, per tant, afectes al risc del negoci.

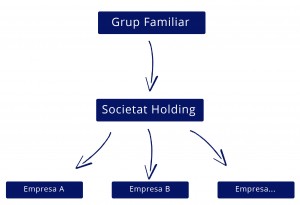

Un solució pràctica i bastant freqüent és la constitució d’una societat denominada holding que encapçali el grup empresarial, i que es caracteritza per:

- Gestionar globalment el conjunt de societats del grup.

- Centralitzar la direcció del grup (per exemple, el personal directiu i administratiu).

- Rebre, si s’escau, els dividends de les societats productives.

Aquest sistema presenta una sèrie d’avantatges, però també alguns aspectes que deuen esser analitzats. Com a avantatges destaquem:

- Aprofitar les economies d’escala per prestar serveis a les empreses filials, sempre complint la normativa d’operacions vinculades.

- Donar al mercat una imatge unificada de marca.

- Permetre que els actius no empresarials (inversions i excedents de tresoreria) sortin de les empreses productives a baix cost fiscal, ja que els dividends rebuts per la holding estaran, per norma general, exempts, i al mateix temps, quedaran exclosos del risc del negoci principal. Aquests fons poden servir perquè la holding faci inversions financeres o immobiliàries.

- Facilitar la realització de futures inversions en noves empreses, que es concentraran a el holding.

- Possibilitat d’aplicar el règim de consolidació fiscal a l’impost de societats, que permet, entre d’altres, compensar pèrdues i beneficis de les diferents societats del grup.

- La propietat de l’empresa pot percebre la seva retribució exclusivament de la societat holding, que després serà repercutida a les societats productives segons criteris objectius, com ara la xifra de negoci.

Com a aspectes que cal tenir en compte:

- A efectes de successió, el propietari ho és únicament de la participació en una sola empresa, la qual cosa fa que, en el futur, els hereus puguin arribar a ser co-propietaris d’un mateix negoci global, amb els seus possibles inconvenients.

- El fet de constituir una societat holding no garanteix l’aplicació plena dels beneficis fiscals previstos per l’Impost de Patrimoni i l’Impost sobre Sucessions i Donacions per les participacions socials: la part proporcional de l’actiu de la societat holding i de les participades, que no estigui afecta a l’activitat empresarial (excedents de tresoreria sobre les necessitats raonables del negoci, o immobles que no compleixin els requisits per constituir una activitat econòmica) quedarà exclosa dels esmentats incentius.

- La tributació dels rendiments obtinguts per les inversions de la societat holding (25%) a vegades pot esser superior que si els mateixos rendiments els obtingués el titular de les seves participacions. En quant a l’exempció per la percepció de dividends, només és inqüestionable quan la holding participa en més d’una societat.

- L’estalvi derivat d’aquesta organització empresarial ha d’esser substancial, per tal de què compensi els costos de constitució i manteniment de la societat holding.

SEGUEIX-NOS